UWAGA. To jest artykuł archiwalny!

Aktualne analizy i wykresy znajdziesz na głównej stronie w menu „Inflacja na dziś„.

Co miesiąc publikuję dodatkowe obliczenia związane z aktualnym odczytem inflacji. Raz w roku spodziewaj się raportu z podsumowaniem roku i jeszcze dokładniejszymi analizami pokazując wpływ inflacji na finanse, inwestycje, kredyty wraz z komentarzem. Zapisz się na listę informacyjną – odbierz pomocne arkusze i nie przegap nowych analiz.

| Poniżej treść archiwalnego artykułu z listopada 2022 roku. |

Główny Urząd Statystyczny ogłosił odczyt inflacji na XII 2022.

Roczna inflacja: grudzień 2022: 16,6%

Średnioroczna inflacja za 5 lat: 6,3%

Średnioroczna inflacja za 10 lat: 3,3%

Sprawdź jak poprawnie liczyć inflację średnioroczną!

Nutka optymizmu? Niekoniecznie…

Roczny odczyt inflacji za grudzień 2022 to 16,6%. To drugi miesiąc z rzędu gdzie inflacja roczna nieznacznie maleje – ale to ciągle minimalny spadek w porównaniu do października gdzie inflacja wyniosła 17,9%.

- Niestety prognozy nie są najlepsze – inflacja bazowa (czyli z wyłączeniem kosztów energii) według danych statystycznych nadal rośnie.

- Małym pocieszeniem dla kredytobiorców będzie fakt, że NBP nie podniósł stóp procentowych już czwarty miesiąc z rzędu – i nadal podstawowa stopa procentowa wynosi 6,75%.

W oczekiwaniu na to co wydarzy się na początku 2023 pozostaje mi nic innego jak co miesiąc przedstawić zestaw obliczeń i wykresów. Zapraszam do lektury.

Nadal jesteśmy w sytuacji paradoksu inflacyjnego

Paradoks inflacyjny: utrzymująca się sytuacja w której stopy procentowe RPP są niższe niż odczyty rocznej inflacji

Jak czytać ten wykres? W poszczególnych miesiącach zaznaczone są wartości odczytów inflacji rocznej oraz aktualnej w danym miesiącu stopy procentowej RPP. Przykładowo w maju 2022 (oznaczone jako 20022 (5)) inflacja roczna wynosiła 13,9%, a stopy RPP 5,25%. Odejmując RPP-Inflacja mamy 'ujemną wartość’ – dokładnie -8,65%. I to jest ten poziom paradoksu inflacyjnego w miesiącu maju 2022.

Obszar jasnozielony poniżej osi pokazuje o ile procent (a dokładniej punktów procentowych) inflacja roczna badana w danym miesiącu jest wyższa od poziomu stóp procentowych. W 'normalnych’ czasach przed pandemią w zasadzie zawsze poziom stóp procentowych był wyższy niż odczyty inflacji, a tym samym lokaty bankowe (ale też i kredyty hipoteczne) miały oprocentowanie wyższe niż inflacja.

Obecna sytuacja (którą określam „paradoksem inflacyjnym”) powoduje że i owszem – lokaty zarabiają mniej niż inflacja, ale też 'oszczędzamy’ na kredytach (głównie hipotecznych) – których oprocentowanie jest niższe niż inflacja, a tym samym płacimy odsetki niższe niż inflacja, podczas gdy całość kwoty pozostałej do spłaty 'maleje’ w realnej wartości pieniądza o inflację.

Zmiany zaczęły się w roku 2019 – tutaj wykres *) bardziej cofający się w czasie:

Paradoks inflacyjny to okresy w których zielony obszar ma wartości poniżej zera. Jak widać poza pojedynczymi miesiącami w roku 2009, 2017 i 2019 nigdy wcześniej takiej sytuacji nie mieliśmy.

Doskonale widać, że od 1998 roku stopy procentowe prawie zawsze były wyższe niż roczne odczyty inflacji. A jeżeli niższe – to w wyjątkowych przypadkach i niższe minimalnie. Natomiast od roku 2019 zależność ta całkowicie się odwróciła. I pojawiła się sytuacja, którą w moich webinarach (w portalu Opiekun Inwestora) już od 2019 roku określam nazwą Paradoksu Inflacyjnego.

Jakie ma to konsekwencje dla Twoich finansów?

Musisz wiedzieć, że banki dopasowują (w uproszczeniu) swoje produkty finansowe (lokaty, kredyty) do poziomu stóp procentowych. Przy 18% inflacji, jeżeli stopy procentowe są na poziomie prawie 7% banki nie będą oferować dużo wyższego oprocentowania niż 7%… A na to wpływają decyzje Rady Polityki Pieniężnej która ustalając poziomy stóp procentowych steruje gospodarką poprzez wpływ na konsumentów / przedsiębiorców w zakresie decyzji dotyczących oszczędzania / finansowania swoich działań kredytami.

W normalnych czasach (gdy nie było paradoksu inflacyjnego):

- zyski z lokat bankowych (netto (!), po opodatkowaniu) były prawie zawsze wyższe niż inflacja (dokładna analiza w tym artykule)

- oprocentowanie kredytów hipotecznych – także podążało za stopami procentowymi (i inflacją). I prawie zawsze było wyższe niż odczyty inflacji (szczegóły w tym artykule)

Natomiast obecnie w czasach paradoksu inflacyjnego:

- oprocentowanie lokat bankowych jest znacząco niższe niż odczyty inflacji. Trzymając pieniądze na lokacie bankowej nie udaje się utrzymać ich realnej wartości – i jako oszczędzający na lokatach tracimy na inflacji

- ale i oprocentowanie kredytów hipotecznych także jest niższe od inflacji. I tu pojawia się ciekawa sytuacja: bank, który pożyczył nam kapitał – jest w takiej sytuacji stratny. Realna wartość kapitału, który mamy oddać jako kredytobiorcy – dla banku jest niższa – ponieważ tę kwotę 'zjada’ inflacja. A odsetki płacimy niższe niż spadek realnej wartości tego co mamy do oddania do banku… Liczby mówią wprost – na kredycie hipotecznym w czasie trwania paradoksu inflacyjnego jako posiadacz kredytu … zyskuję.

Aktualna i średnioroczna inflacja a cel inflacyjny NBP

Cel inflacyjny NBP to inflacja na poziomie 2,5% z odchyleniami o 1 pp. Czyli od 1,5% do 3,5%. Jak na tym tle wypada aktualna inflacja oraz inflacja średnioroczna za okres od 1 do 20 lat?

Jak czytać ten wykres? Oś x (numery od 1 do 20) to informacje o okresach n-letnich liczonych do dziś. Czyli w miejscu oznaczonym 5 mamy informacje o średniorocznej inflacji za ostatnie 5 lat (wykres niebieski). A w miejscu oznaczonym 15 mamy wynik średnioroczny inflacji 15-letniej (który wynosi 3,3%).

Na wykresie dodatkowo oznaczyłem rok numer 9. To tutaj następuje przekroczenie „wstęgi NBP”. Czyli średnioroczna inflacja za okres 9 lat (3,6%) jest wyższa niż cel inflacyjny NBP powiększony o jeden punkt procentowy. Czyli powyżej 3,5%.

Dziś, przy szalejącej inflacji zapominamy że przez kilkanaście poprzednich lat inflacja była na niskim poziomie. Stąd średnioroczna inflacja za okresy dłuższe niż 9 lat mieści się średnio w 'celu inflacyjnym’ – będąc już blisko górnej granicy tej wstęgi (3,5%).

Cel inflacyjny (tu więcej informacji) zakłada utrzymanie średniorocznej inflacji w średnim okresie w określonym przedziale (1,5% do 3,5%). Pytanie czy 9 lat to jeszcze jest średni okres o którym mówił NBP?

Nie jest to jednak wielkie pocieszenie przy bardzo wysokiej inflacji w ostatnich miesiącach…

Kolejny wykres to skumulowana (łączna) inflacja w ostatnich 20 latach.

Co inflacja oznacza w praktyce?

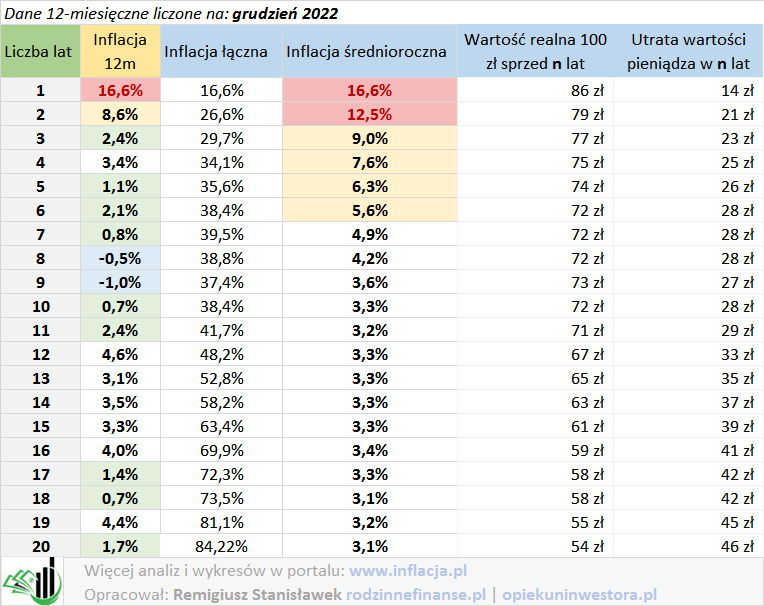

Obliczenia na grudzień 2022:

- ceny w ciągu ostatnich 12 miesięcy wzrosły o 16,6%

- realna wartość 100 zł w ciągu 1 roku spadła do 86 zł

- realna wartość 100 zł w ciągu 2 lat spadła do 79 zł

- realna wartość 100 zł w ciągu 5 lat spadła do 74 zł

- realna wartość 100 zł w ciągu 10 lat spadła do 72 zł

Utrata siły nabywczej pieniądza na wykresie prezentuje się następująco:

Jak czytać ten wykres? Oś x (numery od 1 do 20) to informacje o okresach n-letnich liczonych do dziś. Czyli w miejscu oznaczonym 5 mamy informacje o: łącznej inflacji za ostatnie 5 lat (wykres niebieski) – wynosi 35,6%. Wartość realna kwoty 100 zł sprzed 5 lat wynosi dziś 74 zł. A utrata wartości pieniądza w ciągu tych 5 lat wyniosła 26 zł.

Uwaga – procent inflacji jest na prawej osi, podczas gdy wartości pieniądza (dla kwoty 100 zł) są przypisane do lewej osi.

Patrząc na powyższy wykres zastanawiasz się prawdopodobnie czy tu na pewno nie ma błędu?

Skoro:

- inflacja łączna w 5 lat wyniosła 35,6%

- to dlaczego realna wartość 100 zł sprzed 5 lat zmalała o … 26 zł zamiast o 35,6 zł?

Cóż – jak często powtarzam – w finansach i inwestowaniu często to co wydaje się logiczne na pierwszy rzut oka w praktyce działa zupełnie inaczej… I tak jest w tym przypadku. Wyjaśniłem to w osobnym artykule – dostępnym tutaj.

A jak wygląda utrata wartości kapitału z tytułu kredytu hipotecznego:

- każde 100.000 kredytu hipotecznego sprzed 5 lat dziś jest realnie warte 73.773 zł

- każde 100.000 kredytu hipotecznego sprzed 10 lat dziś jest realnie warte 72.265 zł

- każde 100.000 kredytu hipotecznego sprzed 15 lat dziś jest realnie warte 61.206 zł

Dane źródłowe

Poniżej aktualne dane (obliczenia na grudzień 2022) pokazujące wyniki oparte o odczyty rocznej inflacji w ostatnich 20 latach.

Przypominam, że łączną inflację liczymy procentem składanym, a utrata wartości pieniądza to nie to samo co inflacja.

Potrzebujesz danych liczbowych do pobrania? Otrzymasz je po wypełnieniu tego formularza.

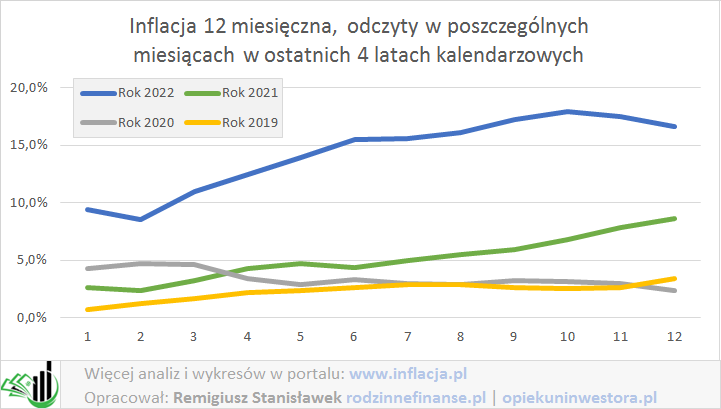

Roczne odczyty inflacji w poszczególnych miesiącach

Wykres z porównaniem do poprzednich lat.

Wyraźnie widoczny stopniowy powrót inflacji z poziomu bliskiego 1% do 3% w roku 2019, stabilizacja w ciągu roku 2020 a potem już praktycznie ciągłe wzrosty odczytów rocznej inflacji przez cały 2021 i dotychczasowe miesiące roku 2022.

Dane miesięczne o inflacji rocznej od 01.2019

Potrzebujesz danych liczbowych do pobrania? Otrzymasz je po wypełnieniu tego formularza.

Komentarz do danych źródłowych

Dane według wskaźnika: „Wskaźnik cen przy podstawie rok poprzedni = 100” (link do danych GUS)

Dane według wskaźnika: „Analogiczny miesiąc poprzedniego roku = 100” sprawdzany za grudzień (czyli na 31.12) (link do danych GUS)

![]() Chcesz zobaczyć szczegółowe obliczenia?

Chcesz zobaczyć szczegółowe obliczenia?

Na tej stronie otrzymasz dostęp do plików Excel.

Dane źródłowe

Strona zawierająca linki do danych GUS

Strona zawierająca linki do danych GUS

Link do strony z informacjami o danych statystycznych

UWAGA. To jest artykuł archiwalny!

Aktualne analizy i wykresy znajdziesz na głównej stronie w menu „Inflacja na dziś„.